เผยแพร่เมื่อ วันศุกร์ที่ 26 สิงหาคม พ.ศ. 2565

หลังจากจบเดือนสิงหาคม พ.ศ. 2565 เป็นปีที่ราคาทองคำผันผวนอย่างหนักโดยมีจุดสูงสุดแตะ $2,069 และจุดต่ำสุดที่ $1,681 เพราะเสือปีนี้มีดุมากๆ และปัจจัยที่จะส่งผลต่อราคาทองคำหลังจากนี้ได้แก่

แนวโน้มทางเทคนิค ราคาทองคำโลก สร้างรูปแบบ Sideway Down โดยกรอบการเคลื่อนไหวที่ $1,620 - $1780

โดยปัจจัยพื้นฐานที่ต้องติดตามมี 3 อย่าง

1. นโยบายการเงินของธนาคารกลางสหรัฐฯ(FED)ที่กำลังขึ้นดอกเบี้ย และพร้อมทำ Quantitative Tightening (QT) คาดเป็นปัจจัยลบต่อทองคำโลก สาเหตุที่ FED ขึ้นดอกเบี้ยพร้อมทำ QT เพราะหลายปัจจัยได้แก่

1.1. การแพร่ระบาดโควิด-19 ในสหรัฐฯที่เพิ่มขึ้นรวดเร็ว กดดันให้รัฐบาลสหรัฐฯประกาศล็อกดาวน์ในปี 2563 ทำให้หยุดกิจกรรมทางเศรษฐกิจลง และ FED มีหน้าที่คุมนโยบายการเงินต้องกระตุ้นเศรษฐกิจในทันที โดยการลดดอกเบี้ยเหลือ 0-0.25% พร้อมส่ง Quantitative easing: QE แบบไม่มีที่สิ้นสุด เอาไปซื้อตราสารทางการเงินระยะกลางและยาว โดยมีเป้าหมายเพื่อสร้างความมั่นใจให้กับประชาชนว่า พร้อมอุ้มเศรษฐกิจและดูแลให้ตลาดการเงินทำงานได้ปกติ แต่มาตรการดังกล่าวมีสิ่งที่ต้องแลก คือ อัตราเงินเฟ้อที่เพิ่มขึ้นอย่างรุนแรง ซึ่งอัตราเงินเฟ้อเฉลี่ยในปี 2563 มีเพียง 1.24% และ FED ไม่กังวลกับเงินเฟ้อที่จะตามมา แต่ FED กำลังคิดผิดเพราะต่อไปโลกกำลังจะเจอกับปัญหาชิปขาดแคลน และสงครามระหว่างรัสเซีย-ยูเครน

1.2. ปัญหาชิปขาดแคลน สาเหตุหลัก คือ การระบาดของโควิด-19 ทำให้นานาประเทศใช้มาตรการล็อกดาวน์ กระทบต่อการผลิตชิปที่ถูกล็อกดาวน์ ประกอบกับการ Work From Home ที่เกิดหลังจากเกิดโควิด-19 ทำให้ คอมพิวเตอร์ สมาร์ตโฟน และแท็บเล็ตมีความต้องการเพิ่มขึ้นเพราะเป็นสิ่งจำเป็นในการทำงานที่บ้าน และการเรียน Online ทั้งนี้ชิปจะอยู่ในส่วนประกอบเครื่องใช้ไฟฟ้า สินค้ากลุ่มไอที สมาร์ทโฟน แท็บเล็ต รถยนต์ ไปจนถึงเครื่องบินขับไล่ และการขาดแคลนชิป ส่งให้ราคาสินค้าที่มีชิปเป็นส่วนประกอบมีราคาที่เพิ่มขึ้น ส่งเงินเฟ้อทั่วโลกเพิ่ม

1.3. อัตราเงินเฟ้อเพิ่มขึ้นอีก เพราะสงครามระหว่างรัสเซีย-ยูเครน ส่งราคาน้ำมันและสินค้าการเกษตรสูง เพราะการคว่ำบาตรจากชาติตะวันตกที่ตัดรัสเซียออกจาก SWIFT โดยตัดธนาคาร 7 แห่งของรัสเซียออกจากระบบ SWIFT ที่กระทบต่อภาคธุรกิจ เพราะไม่สามารถรับเงินเมื่อส่งออกสินค้าและจ่ายเงินเมื่อนำเข้าสินค้าได้ ประกอบกับบริษัทเอกชนของชาติตะวันตกพากันถอนตัวจากรัสเซีย ประกอบกับสหรัฐฯและอังกฤษแบนน้ำมัน ส่วน EU กำลังหาวิธีลดการใช้น้ำมันจากรัสเซีย รวมถึงชาติตะวันตกยังแบนสินค้าจากรัสเซียได้แก่ พลังงาน ,อาหาร,ปุ๋ย ,และโลหะ

จาก 3 ปัจจัยที่กล่าวมาส่งอัตราเงินเฟ้อของสหรัฐฯ ขึ้นไปที่ระดับสูงที่สุดในรอบ 40 ปี แตะ 9.1% โดยอัตราเงินเฟ้อที่สูงกระทบต่อเศรษฐกิจอย่างมากดังนี้

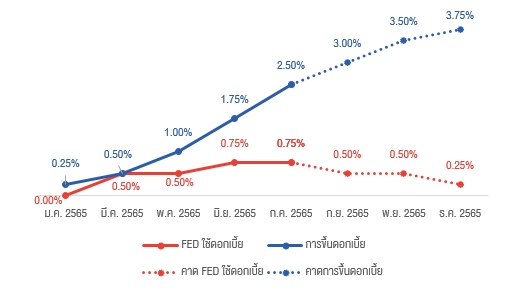

จากภาพของอัตราเงินเฟ้อที่สูงผลักดันให้ FED เริ่มขึ้นดอกเบี้ยตั้งแต่ มี.ค. 2565 และเริ่มทำ Quantitative Tightening (QT) ในวันที่ 1 มิ.ย. เริ่มลดขนาดงบดุลในวงเงิน 4.75 หมื่นล้านดอลลาร์สหรัฐฯต่อเดือน โดยลดพันธบัตรรัฐบาลสหรัฐวงเงิน 3 หมื่นล้านดอลลาร์ และตราสารหนี้ MBS วงเงิน 1.75 หมื่นล้านดอลลาร์สหรัฐฯ และในวันที่ 1 ก.ย. จะลดขนาดงบดุลเป็น 9.5 หมื่นล้านดอลลาร์/เดือน โดยจะปล่อยให้พันธบัตรรัฐบาลสหรัฐวงเงิน 6 หมื่นล้านดอลลาร์ และตราสารหนี้ MBS วงเงิน 3.5 หมื่นล้านดอลลาร์สหรัฐฯ รวมถึง FED เตรียมขึ้นดอกเบี้ยนโยบายอีก 3 ครั้งในปีนี้ อาจทำให้ดอกเบี้ยของสหรัฐฯขึ้นไปแตะ3.75% ซึ่งการเคลื่อนไหวของ FED รอบนี้จะดึงดูดให้นักลงทุนแห่ถือครองเงินสดสกุลดอลลาร์เพิ่มขึ้น นั่นทำให้ค่าเงินดอลลาร์สหรัฐฯมีแนวโน้มแข็งค่า และเป็นปัจจัยกดดันต่อราคาทองคำโลก

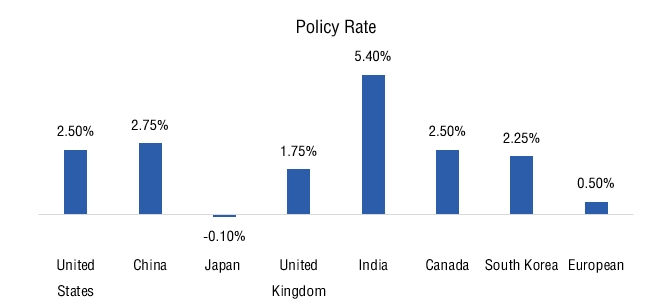

2. อัตราดอกเบี้ยของประเทศผู้นำเศรษฐกิจโลกและปัญหาทางเศรษฐกิจ กดดันให้นักลงทุนเคลื่อนไหวครั้งใหญ่

ในเดือน ส.ค. 2565 อัตราดอกเบี้ยนโยบาย เป็นอัตราที่ธนาคารกลางจ่ายดอกเบี้ยให้กับธนาคารพาณิชย์ที่เอาเงินมาฝาก หรือเป็นอัตราที่ธนาคารกลางเก็บดอกเบี้ยจากธนาคารพาณิชย์ที่มากู้เงิน ซึ่งอัตราดอกเบี้ยนโยบายจะส่งผลกับอัตราดอกเบี้ยที่ธนาคารพาณิชย์คิดกับลูกค้าที่เป็นผู้กู้หรือผู้ฝากเงิน

สิ่งที่กำลังจะบอก คือ การเคลื่อนย้ายเงินทุน(Fund Flow) เป็นธรรมชาติที่เงินทุนจะไหลออกจากสินทรัพย์ที่มีผลตอบแทนที่ต่ำ ไปสินทรัพย์ที่มีผลตอบแทนสูง ในปัจจุบันนักลงทุนกังวลว่าเศรษฐกิจทั่วโลกกำลังจะเข้าสู่ภาวะถดถอย ทำให้คิดว่า เงินกำลังจะเข้าสู่ตลาดเงินของสหรัฐฯ เพราะแนวโน้มการขึ้นดอกเบี้ยของ FED มีโอกาสขึ้นไปแตะ 3.75% ฉะนั้นแล้วค่าเงินดอลลาร์กำลังจะแข็งมากขึ้นและเป็นปัจจัยลบต่อราคาทองคำ

3. อัตราเงินเฟ้อหลังจากนี้

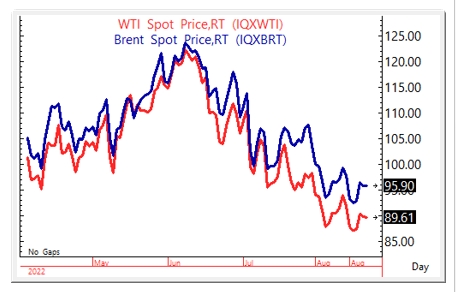

โดยอัตราเงินเฟ้อเกิดขึ้นจาก 2 ส่วน ได้แก่ 1.เงินเฟ้อเกิดจาก ต้นทุนสินค้า หรือ เงินเฟ้อด้านอุปทาน (Cost - Push Inflation) มาจากต้นทุนการผลิตสินค้า และ2.เงินเฟ้อ ด้านอุปสงค์ (Demand-Pull Inflation) มาจากความต้องการใช้จ่าย และกำลังจะวิเคราะห์ Cost - Push Inflation โดยราคาน้ำมันดิบทั้ง Brent และ WTI มีโอกาสที่จะปรับลงอีก เนื่องจาก 3 ปัจจัยนี้ 1.เศรษฐกิจโลกชะลอตัว ,2.การผลิตน้ำมันของรัสเซียแข็งแกร่ง ,และ3.จีนขุดพบแหล่งน้ำมันและก๊าซแห่งใหม่

3.1. เศรษฐกิจโลกชะลอตัว เป็นปัจจัยสำคัญที่กดดันราคาน้ำมันดับให้ต่ำลง เนื่องจากเศรษฐกิจโลกเข้าสู่ภาวะถดถอยในปีหน้า ทำให้นักลงทุนเริ่มคาดการณ์ว่า ความต้องการพลังงานจะลดลง ทั้งนี้ประเทศที่เป็นผู้นำอย่างสหรัฐฯ ,สหราชอาณาจักร ,และยูโรโซนกำลังจะเข้าสู่ภาวะถดถอยอย่างรุนแรง

3.2. การผลิตน้ำมันของรัสเซียแข็งแกร่ง ปัจจัยกดดันราคาน้ำมันผ่านอุปทานที่เพิ่มขึ้น เนื่องจากสงครามรัสเซีย-ยูเครน ทำให้ชาติตะวันตกคว่ำบาตรพลังงานจากรัสเซีย แต่รัสเซียได้เจรจากับจีนและอินเดียในการขายน้ำมันให้ในราคาต่ำกว่าตลาด

3.3. จีนขุดพบแหล่งน้ำมันและก๊าซแห่งใหม่ โดยบริษัทซิโนเปกเป็นผู้กลั่นน้ำมันรายใหญ่ที่สุดของจีน เปิดเผยการจัดหาน้ำมันดิบและก๊าซธรรมชาติ จากแหล่งน้ำมันที่ขุดเจาะใหม่บริเวณแอ่งทาริม ในเขตปกครองตนเองซินเจียงอุยกูร์ ทางตะวันตกเฉียงเหนือของจีน ซึ่งมีระดับความลึกราว 8,000 เมตร โดยบริษัทซิโนเปกคาดว่าจะสามารถผลิตน้ำมันได้ 244 ตัน และก๊าซธรรมชาติ 970,000 ลูกบาศก์เมตรต่อวัน

โดยแนวโน้มราคาน้ำมันดิบทั้ง Brent และ WTI มีโอกาสปรับลง จะลดอัตราเงินเฟ้อของทั่วโลก แต่ไม่ได้เป็นปัจจัยบวกต่อราคาทองคำโลก

4. สงครามรัสเซีย-ยูเครน หลังจากวันที่ 24 กุมภาพันธ์ 2565 รัสเซียเปิดฉากบุกยูเครนเต็มรูปแบบ เนื่องจากยูเครนเลือกข้างที่ชัดเจน ไปอยู่กับยุโรปและสหรัฐฯมากกว่ารัสเซีย ซึ่งรัสเซียก็บอกตัวเองว่า “ยอมรอบนี้ไม่ได้“ จึงเกิดการบานปลายอย่างปัจจุบัน และชาติตะวันตกได้ประกาศคว่ำบาตรรัสเซียในหลายช่องทางได้แก่ ด้านการเงินตัดออกจาก SWIFT , ธุรกิจจากชาติตะวันตกถอนตัวจากรัสเซีย ,และแบนพลังงานบางส่วนของรัสเซีย หากชาติตะวันตกใช้มาตรการคว่ำบาตรแบบหมดมุกแล้ว ทำให้โอกาสที่จะเห็นความรุนแรงของประเด็นรัสเซียยูเครนเหลือน้อยเต็มทีจึงเป็นปัจจัยบวกต่อราคาทองคำ นอกเสียจากการเกิดสงครามนิวเคลียร์หรือสงครามชีวภาพที่อาจทำให้ นาโต้ , EU หรือทั่วโลก อาจเข้าร่วมสงครามรัสเซียยูเครน และอาจกลายเป็นสงครามโลกจะเป็นปัจจัยบวกต่อราคาทองคำรอบใหม่

สรุปอนาคตของราคาทองคำต่อจากนี้อาจไม่สดใส เนื่องจาก 3 ปัจจัยอย่าง 1. นโยบายการเงินของธนาคารกลางสหรัฐฯ(FED)ที่กำลังขึ้นดอกเบี้ยพร้อมทำ Quantitative Tightening (QT) , 2. อัตราดอกเบี้ยของประเทศผู้นำเศรษฐกิจโลกและปัญหาทางเศรษฐกิจ กดดันให้นักลงทุนเคลื่อนไหวครั้งใหญ่ และ3.อัตราเงินเฟ้อทั่วโลกกำลังลดลง ล้วนแต่เป็นปัจจัยกดดันราคาทองในครึ่งหลังของปี 2565 คำทั้งสิ้น แต่หากราคาทองคำจะพุ่งแรงต้องมาจากสงครามรัสเซีย-ยูเครน

Array ( )

Array

(

[sesCAFXXSLAT] => 1770186957

[CAFXSI18NX] => th

[_csrf] => f88c8dc5ffb383868c6e320cb0b9d235

[CAFXSFEREF] => https://www.caf.co.th/article/gold-tfex-4-2022.html

)

Array

(

[content] => gold-tfex-4-2022

)

Array ( )