เผยแพร่เมื่อ วันพุธที่ 10 พฤศจิกายน พ.ศ. 2564

นักลงทุนที่ลงทุนในตลาดหุ้นหรือกองทุนรวม คงจะเคยเจอกับสภาวะวิกฤตที่ตลาดมีความผันผวนสูง ยกตัวอย่างได้จากเหตุการณ์วิกฤต Covid-19 ที่ผ่านมา SET Index เกิดเซอร์กิตเบรกเกอร์ (Circuit Breaker) ถึง 3 ครั้ง ในช่วงเวลาก่อนที่จะเกิดเหตุการณ์นั้นนักลงทุนหลายๆ ท่านเริ่มจะมีความรู้สึกกังวลไม่รู้ว่ากองทุนรวมหรือหุ้นที่คุณถืออยู่นั้นควรจะทำอย่างไรดี จะถือต่อเพื่อการวางแผนการลงทุนระยะยาวต่อดีไหม หรือจะขายออกไปก่อนเพื่อรอดูทิศทางตลาด

นักลงทุนหลายๆ ท่านอาจจะยังไม่มั่นใจในเหตุการณ์ที่พึ่งเกิดขึ้นในช่วงเวลาที่ก่อนจะเกิดเหตุการณ์ เพราะว่า SET Index อาจจะกลับตัวเป็นขาลงจริงหรือหลอก อาจจะพลาดขายทำกำไรได้น้อยลง หรือไม่คุ้มต้นทุนเลยก็ได้

Futures และ Options สามารถเข้ามาช่วยเหลือพอร์ตการลงทุนของทุกท่านได้ โดยนักลงทุนที่ถือหุ้นอยู่สามารถเข้ามาป้องกันความเสี่ยงกับแนวโน้มตลาดขาลงด้วย “หุ้น Futures” หรือนักลงทุนที่ถือกองทุนรวม SET50 Index อยู่ ก็สามารถเก็งกำไรขาลงกับ “SET50 Futures” ได้ แถมยังใช้เงินลงทุนน้อยไม่ต้องใช้เงินเต็มจำนวน เพียงแค่วางหลักประกันเท่านั้น

แต่ถ้าไม่อยากวางเงินหลักประกันเพื่อเทรดสินค้าในตลาด TFEX ก็สามารถเข้าลงทุน Options แทนได้

ยกตัวอย่างให้เห็นภาพกันนะครับ

กรณีตลาดขาลง Down Trand

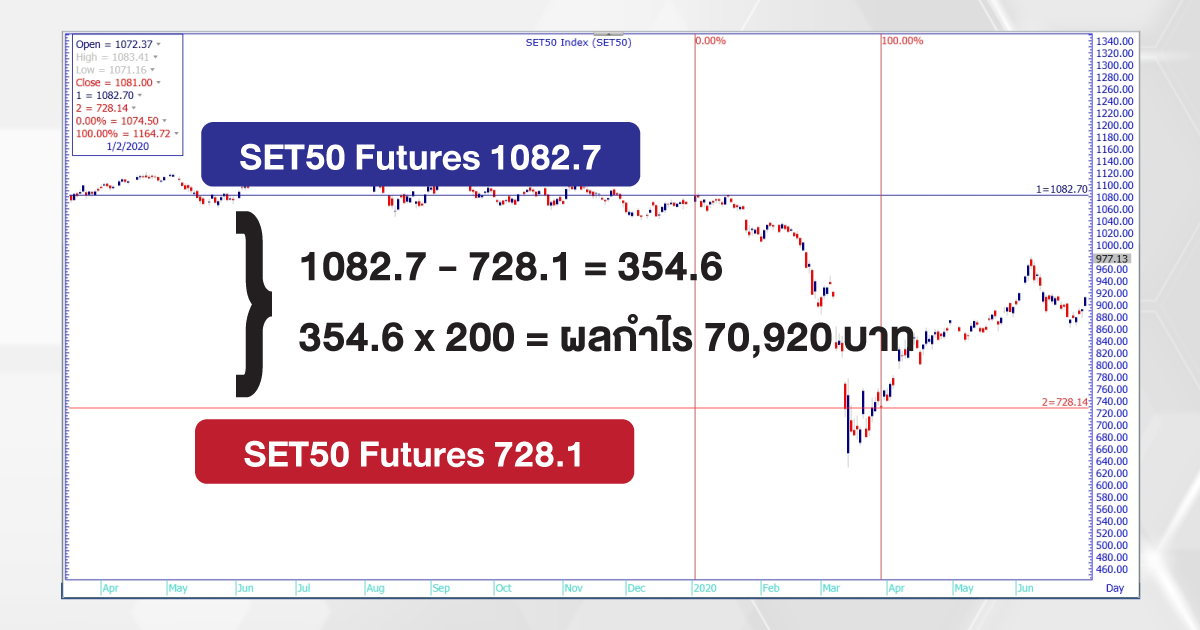

เมื่อ SET50 Index มีการปรับตัวลดลง กองทุนรวม SET50 Index ที่ถืออยู่จะขาดทุน แต่จะได้ผลกำไรกลับมาจากการเปิดสถานะ Short SET50 Futures จนกระทั้ง SET50 Index เริ่มมีแนวโน้มกลับตัวเป็นขาขึ้น จึงค่อยปิดสถานะ Short SET50 Futures เพื่อถือกองทุนรวมต่อไป (นักลงทุนจะขาดทุนจากการถือกองทุนรวม แต่ได้กำไรกลับคืนมาจากการ Short SET50 Futures) นักลงทุนสามารถนำผลกำไรที่ได้จากการถือ Futures เข้าไปซื้อกองทุนรวมเพื่อเพิ่มหน่วยลงทุนได้หรืออาจจะนำไปลงทุนในสินทรัพย์อื่นแทน

สามารถใช้กลยุทธ์นี้ควบคู่กับสินทรัพย์อื่นๆ ได้ ดังนี้ หุ้น , กองทุนรวมที่ลงทุนใน SET50 Index , ทองคำ , ค่าเงินบาทต่อดอลลาร์ , ยางแผ่นรมควันชั้น 3 , โลหะเงิน (Silver)

เมื่อ SET50 Index มีการปรับตัวลดลงมา กองทุนรวม SET50 Index ที่ถืออยู่จะขาดทุน แต่จะได้ผลกำไรกลับมาจากการเปิดสถานะ Long Put SET50 Options จนกระทั้ง SET50 Index เริ่มมีแนวโน้มการกลับตัวเป็นขาขึ้น จึงค่อยปิดสถานะ Long Put SET50 Options เพื่อถือกองทุนรวมต่อไป (นักลงทุนจะขาดทุนจากการถือกองทุนรวม แต่ได้กำไรกลับคืนมาจากการ Long Put SET50 Options) นักลงทุนสามารถนำผลกำไรที่ได้จากการถือ Options เข้าไปซื้อกองทุนรวมเพื่อเพิ่มหน่วยลงทุนได้หรืออาจจะนำไปลงทุนในสินทรัพย์อื่นแทน

สามารถใช้กลยุทธ์นี้ควบคู่กับ กองทุนรวมที่ลงทุนใน SET50 Index

กรณีตลาดขาขึ้น Up Trand

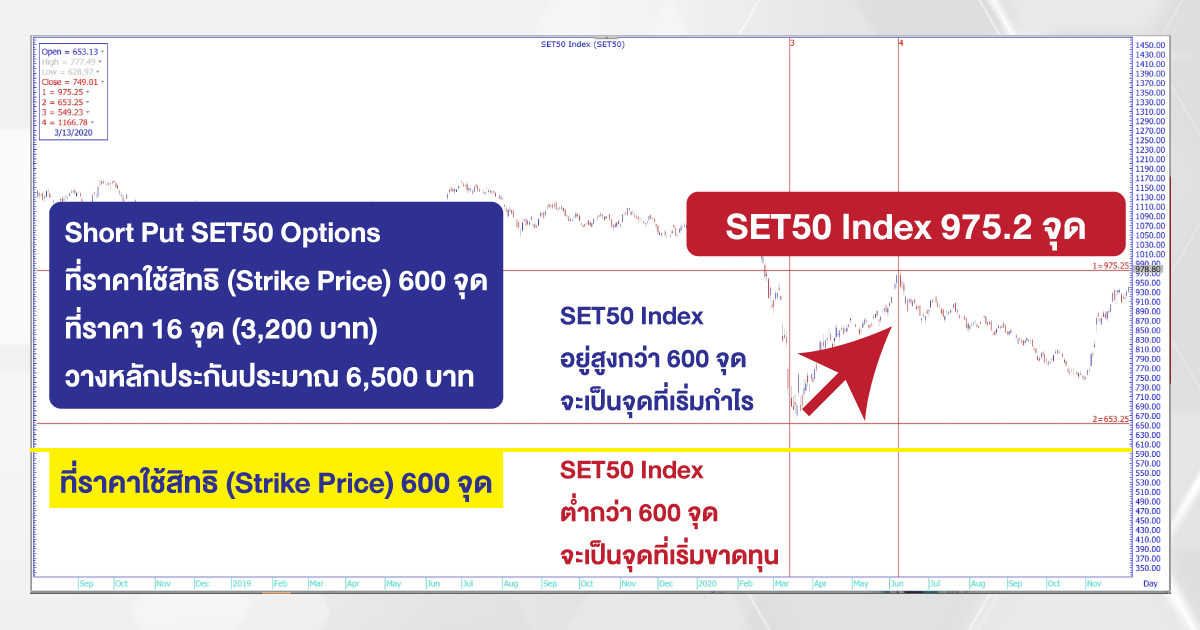

การถือสถานะ Short Put SET50 Options คือการมองแนวโน้มว่าราคา SET50 Index จะลงไปไม่ถึงในราคาใช้สิทธิที่ 600 จุด และจะได้กำไรจากการถือสถานะ Short Put SET50 Options ไปในทันที่ราคา 3,200 บาท รวมถึงนักลงทุนยังมีเงินเพื่อลงทุนเหลืออีก 200,000 บาท

หากผิดทางแนวโน้มราคา SET50 Index ลดลงไปมากกว่าราคาใช้สิทธิที่ 600 จุด นักลงทุนจะขาดทุนจาก SET50 Options ซึ่งหากผิดทางจริงๆ นักลงทุนจะได้ต้นทุนของกองทุนรวม SET50 Index ที่ถูกลง และมีโอกาสถือหน่วยลงทุนได้มากกว่าหรือใกล้เคียงจากต้นทุนเดิมที่ต้องการจะซื้อ

ยกตัวอย่าง หากซื้อกองทุนรวม SET50 Index หน่วยละ 20 บาท ใช้เงิน 200,000/20 = 10,000 หน่วย แต่หากซื้อหลังจากที่ SET50 Index ปรับตัวลดลง เราจะได้หน่วยลงทุนมากกว่าหรือใกล้เคียงที่ 10,000 หน่วยนั้นเอง

สามารถใช้กลยุทธ์นี้ควบคู่กับ กองทุนรวมที่ลงทุนใน SET50 Index

กรณีตลาดซึม Sideway

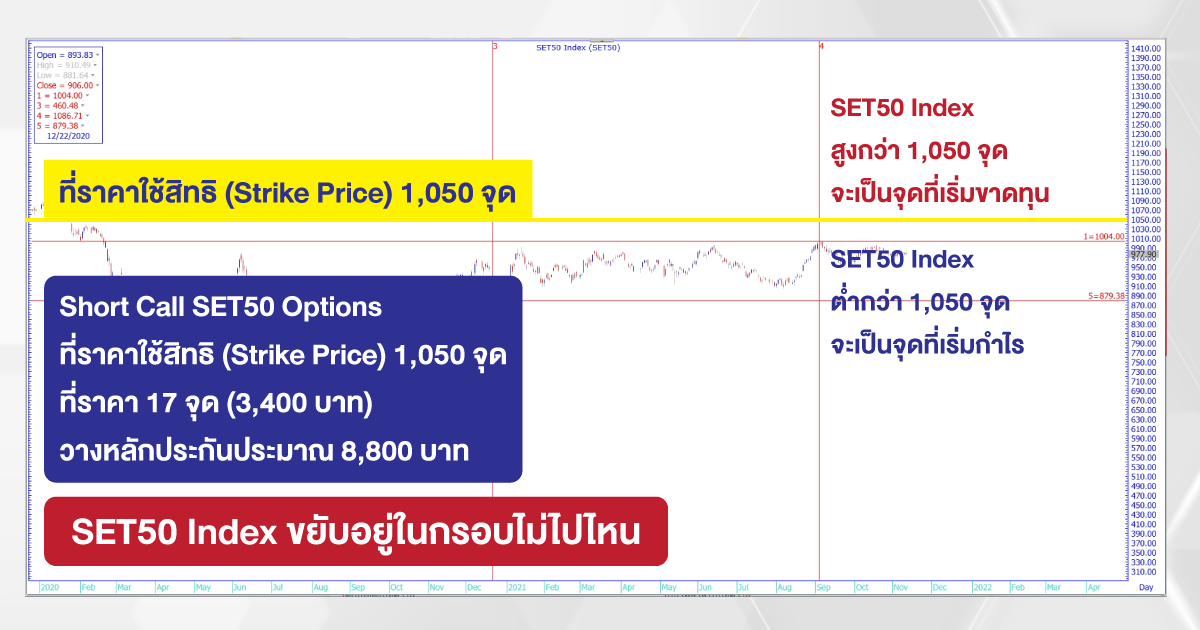

การถือสถานะ Short Call SET50 Options คือการมองแนวโน้มว่าราคา SET50 Index จะขึ้นไปไม่ถึงในราคาใช้สิทธิที่ 1,050 จุด และจะได้กำไรจากการถือสถานะ Short Call SET50 Options ไปในทันที่ราคา 3,400 บาท

ถ้าหาก SET50 Index มีแนวโน้มเป็นขาขึ้น ราคาขึ้นสูงมากกว่าราคาใช้สิทธิที่ 1,050 จุด นักลงทุนจะขาดทุน แต่นักลงทุนจะได้ผลกำไรจากการถือกองทุนรวม SET50 Index แทน

ถ้าหาก SET50 Index มีแนวโน้มเป็นขาลง ราคาลดลงต่ำกว่าราคาใช้สิทธิที่ 1,050 จุด นักลงทุนจะกำไรจากการถือสถานะ Short Call SET50 Options 3,400 บาท แต่นักลงทุนจะขาดทุนจากการถือกองทุนรวม SET50 Index แทน นักลงทุนสามารถตัดสินใจต่อได้ว่าจะนำเงินที่ผลกำไร 3,400 บาท ไปซื้อหน่วยลงทุนเพิ่มในกองทุนรวม หรือนำไปซื้อสินทรัพย์อื่นแทน

สามารถใช้กลยุทธ์นี้ควบคู่กับ กองทุนรวมที่ลงทุนใน SET50 Index

หากท่านยังเป็นมือใหม่ที่ไม่อยากพลาดโอกาสในการลงทุน วันนี้เรามีผู้เชี่ยวชาญให้คำปรึกษาแนะนำตลอดเวลาทำการ ติดต่อเปิดบัญชี TFEX กับเรา CAF ได้ที่ด้านล่าง

Array ( )

Array

(

[sesCAFXXSLAT] => 1770188637

[CAFXSI18NX] => th

[_csrf] => 8fe1a55a10073f2cb2a4276dfe0d55ab

[CAFXSFEREF] => https://www.caf.co.th/article/protect-futures-options.html

)

Array

(

[content] => protect-futures-options

)

Array ( )