เผยแพร่เมื่อ วันศุกร์ที่ 20 กันยายน พ.ศ. 2567

โดยประเด็นทำให้ราคาทองโลกปรับขึ้นเพราะแนวโน้มค่าเงินดอลลาร์กำลังเป็นขาลงจากการเปลี่ยนนโยบายการเงินของสหรัฐฯ เป็นส่วนสำคัญที่กระทบค่าเงินดอลลาร์สหรัฐฯ และราคาทอง เนื่องจากราคาทองกับดอลลาร์สหรัฐฯ มีความสัมพันธ์แบบผกผัน หากค่าเงินดอลลาร์แข็งค่าราคาทองมักจะลดลง และเมื่อค่าเงินดอลลาร์อ่อนค่าราคาทองมักจะเพิ่มขึ้นนั่นเอง

จุดเปลี่ยนที่ทำให้ดอลลาร์อ่อนค่าเกิดขึ้นในวันที่ 18 ก.ย. 2567 การประชุมของคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐฯ (FOMC) ได้พลิกหน้ามือเป็นหลังมือ ก่อนหน้านี้ที่ใช้ดอกเบี้ยนโยบายเข้มงวด โดยการขึ้นดอกเบี้ยตั้งแต่เดือน 17 มี.ค. 2565 และวันที่ 18 ก.ย. 2567 FED ตัดสินใจปรับลดอัตราดอกเบี้ยระยะสั้นลง 0.50% สู่ระดับ 5.00% โดยคณะกรรมการฯมีมติ 11 เสียง ต่อ 1 เสียง ที่เห็นว่าควรลดดอกเบี้ย 0.25% และเหตุผลที่ทำให้ 11 เสียง ลดดอกเบี้ยถึง 0.50% เรื่องจากกังวลอัตราการว่างงานของสหรัฐฯ อาจทำให้ เกิดความเสี่ยงเศรษฐกิจถดถอย

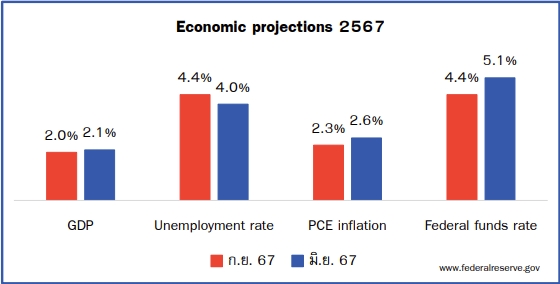

ทั้งนี้ธนาคารกลางสหรัฐฯ (FED) ได้คาดการณ์ GDP, อัตราการว่างงาน, อัตราเงินเฟ้อ และคาดการณ์ดอกเบี้ยสหรัฐฯในปี 2567 ดังนี้

สรุป FED ได้หั่นคาดการณ์ GDP เหลือ 2.0% ,Unemployment rate อัตราการว่างงานสหรัฐฯ เพิ่มแตะ 4.4% เดิม 4.0%, PCE inflation ดัชนีราคาจากรายจ่ายเพื่อการบริโภคส่วนบุคคล หั่นเหลือ 2.3% เดิม 2.6% ส่วนสำคัญที่สุด คือ หั่นดอกเบี้ยนโยบายเหลือ 4.4% จากเดิม 5.1% เท่ากับว่าปี 2567 FED จะลดดอกเบี้ย 1.00-1.25% หากพูดแบบง่ายๆ คือ FED เห็นความเสี่ยงที่สหรัฐฯเกิดภาวะเศรษฐกิจถดถอย

กลับมาที่ประเด็นทำให้เห็นว่า เศรษฐกิจถดถอย เราจะรู้ได้ไงว่าเกิดขึ้นแล้ว? เราโชคดีที่มีเครื่องมือประเมินความเสี่ยงการเกิดภาวะเศรษฐกิจถดถอยจาก 3 แบบแพร่หลาย และเหตุที่ใช้เครื่องมือถึง 3 แบบ เพราะต้องการพิจารณาความเป็นไปได้ของการถดถอยให้มากที่สุด

เท่าที่จะทำได้ โดยใช้เครื่องมือ 3 แบบในการวัดได้แก่ กฎของซาห์ม, Inverted yield curve, และ Conference Board Leading Economic Index (LEI)

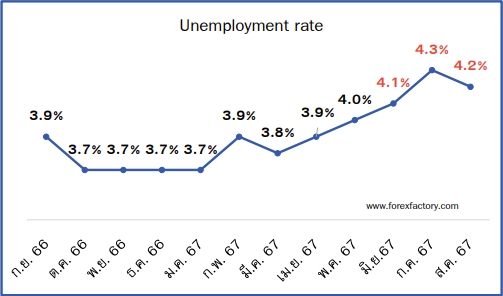

1.กฎของซาห์ม หรือ Sahm Rule คือ โมเดลวัดความเสี่ยงที่เกิดเศรษฐกิจถดถอย (Recession) สูตรของ Sahm Rule มีดังนี้ อัตราว่างงานเฉลี่ยย้อนหลังหลัง 3 เดือน - อัตราว่างงานที่ต่ำที่สุดในรอบ 12 เดือน หากผลลัพธ์ออกมาเกิน 0.5% "เศรษฐกิจกำลังจะเข้าสู่ภาวะถดถอย"

หลังจากแทนสมการ อัตราว่างงานเฉลี่ยย้อนหลังหลัง 3 เดือนอยู่ที่ (4.2%) -อัตราว่างงานที่ต่ำที่สุดในรอบ 12 เดือน (3.7%) = 0.5% บ่งชี้ว่าเศรษฐกิจกำลังจะเข้าสู่ภาวะถดถอย หมายถึง เศรษฐกิจของสหรัฐฯเข้าสู่ภาวะตกต่ำต่อเนื่องเป็นระยะหนึ่งสะท้านผ่านการลดลงของ GDP, การใช้จ่าย, การลงทุน, ตลาดหุ้น, และเงินเฟ้อ แต่อัตราการว่างงานจะเพิ่มขึ้น

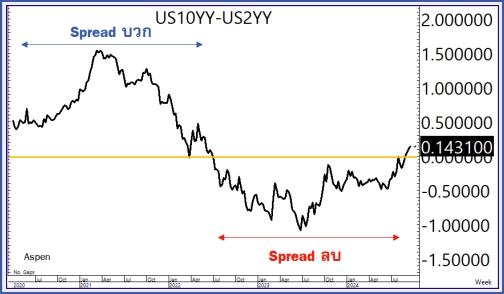

2.การดูจาก 2y-10y spread คือ การใช้อัตราตอบแทนของพันธบัตรรัฐบาลอายุ 2 และ 10 ปี หรือเรียกอีกอย่างว่า "Spread ระหว่างพันธบัตรอายุ 2 ปีกับ 10 ปี" เป็นความแตกต่างระหว่างอัตราผลตอบแทนของพันธบัตรรัฐบาลสหรัฐอายุ 2 ปีกับพันธบัตรรัฐบาลสหรัฐอายุ 10 ปี สาเหตุที่ใช้เพราะเป็นหนึ่งในตัวชี้วัดที่นักเศรษฐศาสตร์และนักลงทุนใช้กันอย่างแพร่หลาย ความแม่นยำในการคาดการณ์กับการเกิดภาวะเศรษฐกิจถดถอย งานวิจัยหลายชิ้นที่แสดงให้เห็นว่า 2y-10y spread มีความสามารถในการคาดการณ์ภาวะเศรษฐกิจถดถอยได้ดีเช่น

ทั้งนี้พันธบัตรรัฐบาลอายุ 2 ปี มักสะท้อนความคาดหวังเกี่ยวกับนโยบายการเงินในระยะสั้นถึงกลาง และพันธบัตรรัฐบาลอายุ 10 ปีสะท้อนมุมมองระยะยาวต่อเศรษฐกิจและอัตราเงินเฟ้อ ถ้า Spread เป็นบวก: หมายถึง พันธบัตรอายุ 10 ปี ให้ผลตอบแทนสูงกว่าพันธบัตรอายุ 2 ปี หรือ Spread เป็นลบ (Inverted yield curve): หมายถึง พันธบัตรอายุ 2 ปี ให้ผลตอบแทนสูงกว่าพันธบัตรอายุ 10 ปี

Inverted yield curve ยังบ่งชี้ว่านักลงทุนจะสูญเสียความเชื่อมั่นในผลตอบแทนระยะสั้น นักลงทุนจึงแห่ไปซื้อพันธบัตรรัฐบาลอายุยาวซึ่งมีความเสี่ยงต่ำกว่า ส่งผลให้อัตราผลตอบแทนพันธบัตรอายุยาวลดลง จนต่ำกว่าอัตราผลตอบแทนพันธบัตรอายุสั้น เกิดเป็น Inverted yield curve โดยในอดีตมักเกิดขึ้นก่อนภาวะเศรษฐกิจถดถอยประมาณ 12-18 เดือน

เรียกได้ว่าเกิด Inverted yield curve ใน 2y-10y spread ในอดีตมักเกิดขึ้นก่อนภาวะเศรษฐกิจถดถอยประมาณ 12-18 เดือนแต่ไม่ใช่ทุกครั้งที่เกิด Inverted Yield Curve จะนำไปสู่ภาวะเศรษฐกิจถดถอยเสมอไป เพราะเกิดจากปัจจัยอื่นๆ

3.ดัชนีชี้นำทางเศรษฐกิจ(Conference Board Leading Economic Index (LEI)) โดยตัวเลขดังกล่าว ประกอบด้วย 10 การชี้วัด

โดย 10 ตัวเลขดังกล่าวสะท้อนถึงการเปลี่ยนแปลงในกิจกรรมทางเศรษฐกิจและการใช้จ่ายของผู้บริโภคในอนาคต LEI

จากกราฟ Conference Board Leading Economic Index (LEI) จะบ่งชี้ 3 เส้นได้แก่

สีน้ำเงิน บ่งชี้ถึงอัตราการเติบโต 6 เดือนของ LEI ของสหรัฐฯ

สีดำ แสดงสัญญาณเตือนว่าจะถดถอย

สีแดง สัญญาณถดถอย

ปัจจุบันดัชนีชี้นำทางเศรษฐกิจ(Conference Board Leading Economic Index (LEI)) บ่งชี้ว่า เศรษฐกิจสหรัฐฯมีสัญญาณเตือนว่าจะถดถอย สรุปจากการประเมินความเสี่ยงภาวะเศรษฐกิจถดถอย 3 แบบ ได้แก่ กฎของซาห์ม, Inverted yield curve, และ Conference Board Leading Economic Index (LEI) จาก 2 ใน 3 ได้ข้อสรุปว่าเศรษฐกิจถดถอย

จากข้อมูลที่ชี้ว่าเศรษฐกิจสหรัฐฯกำลังจะถดถอย จึงเกิดประเด็นตามมาคือ สหรัฐฯที่นำโดยรัฐบาลและ FED จะแก้ไขเศรษฐกิจถดถอยอย่างไร ประเมินว่าสามารถแก้ได้ 2 ทาง

1.นโยบายการคลัง 3 ด้าน

2.นโยบายการเงิน 2 ด้าน

สรุปการแก้ไขเศรษฐกิจถดถอยของสหรัฐฯ เป็นการเพิ่มสภาพคล่องในระบบเศรษฐกิจ อาจทำให้ดอลลาร์อ่อนค่าลง เนื่องจากเงินดอลลาร์มีปริมาณมากขึ้น

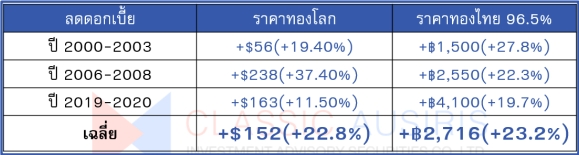

หากวิเคราะห์เฉพาะสถิติราคาทองหลังจาก FED ลดดอกเบี้ยได้ดังนี้

ในอดีตหลังจากสหรัฐฯเริ่มลดดอกเบี้ยใน 3 ครั้งหลังสุดราคาทองโลกขึ้นเฉลี่ย 22.8% ส่วนราคาทองไทยปรับขึ้นเช่นกันอยู่ที่ 23.2% นับเป็นสัญญาณบวกต่อราคาทองนั่นเอง

ทั้งนี้ราคาทองโลกจะมีความเสี่ยงปรับลงจาก 1.การจบสงครามในตะวันออกกลางและรัสเซีย-ยูเครน 2.ความก้าวหน้าทางเทคโนโลยีอาจมีการสร้างขึ้นทองมาจากฝีมือมนุษย์ 3.ดอกเบี้ยสหรัฐฯขาขึ้น 4.แนวโน้มเศรษฐกิจทั่วโลกที่แข็งแกร่ง 5.สินค้าที่สามารถทดแทนทองคำได้

Array ( )

Array

(

[sesCAFXXSLAT] => 1772603362

[CAFXSI18NX] => th

[_csrf] => 8234bd05c93692168ff4029be466be90

[CAFXSFEREF] => https://www.caf.co.th/article/gold-20-09-67.html

)

Array

(

[content] => gold-20-09-67

)

Array ( )